Des rentabilités pas si surprenantes que cela

Certains peuvent s’étonner du niveau de rentabilité qu’offrent les investissements proposés sur les plateformes de crowdfunding immobilier telles qu’immocratie. Les réactions sont parfois même empreintes de méfiance voire de suspicion. Et pourtant. Ces rentabilités ne surprennent guère les professionnels de l’immobilier qui connaissent parfaitement les rouages d’une opération immobilière. Explications.

Le crowdfunding immobilier, des rentabilités élevées justifiées

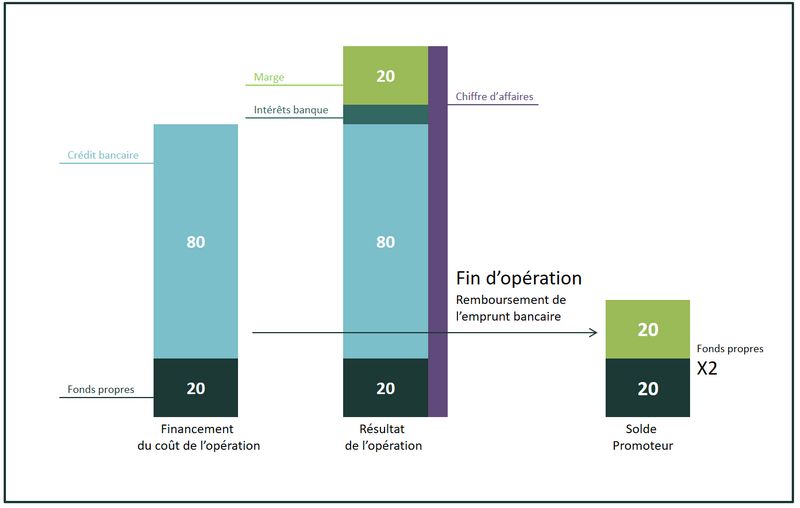

Financer une opération à crédit ou comment bénéficier de l'effet de levier

On ne peut expliquer ces niveaux de rentabilité sans évoquer le fameux effet de levier. En 2 mots, il s’agit de financer en grande partie le coût d’une opération immobilière en ayant recours au crédit bancaire. Aujourd’hui, les banques financent les projets à hauteur de 80% environ et exigent que l’opérateur immobilier apporte 20% en fonds propres (l’équivalent de l’apport personnel pour un prêt au particulier). Le coût d’une opération immobilière comprend 3 grands postes : le coût d’acquisition du bien (terrain, immeuble, …), le coût des travaux (construction, rénovation, …) et les frais financiers (intérêts d’emprunt, honoraires de gestion, de commercialisation, …).

Schéma simplifié de l’effet de levier

La création de valeur apportée par l’opérateur (construction, rénovation, …) lui permet à la revente totale (généralement après 2 ou 3 ans) de rembourser le crédit bancaire, de récupérer sa mise de fonds et de dégager une marge bénéficiaire. Cette marge est à mettre en regard de la mise de fonds de départ, à savoir les fonds propres. Et il est assez classique lorsque l’opération est bien menée que l’opérateur double sa mise.

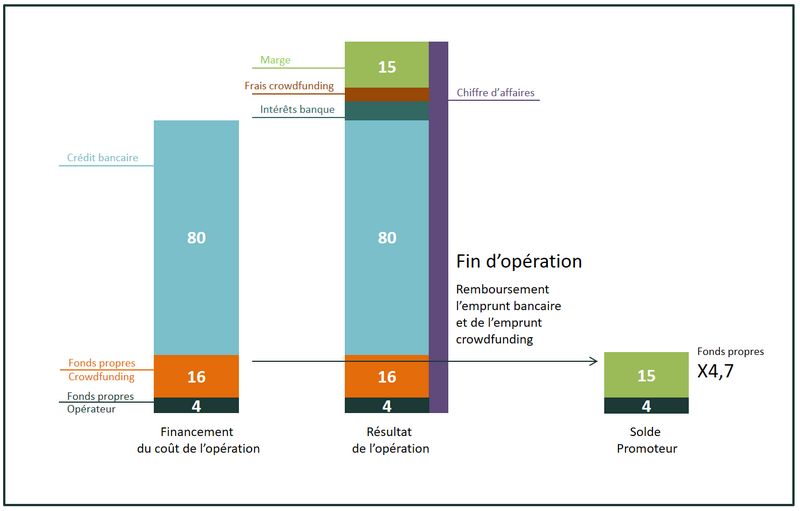

Le double effet de levier du crowdfunding immobilier

Le crowdfunding immobilier tel que le conçoit immocratie a vocation à faire profiter les investisseurs de cet effet multiplicateur en plaçant leurs fonds aux cotés des fonds propres de l’opérateur et ce, au début de la chaîne de valeur. Et non, en fin de chaîne comme lorsque l’on procède à un investissement locatif.

L’opérateur, en permettant aux investisseurs de « miser » à ses côtés, poursuit 3 objectifs :

- Il immobilise de facto moins de fonds propres et peut donc se positionner sur d’autres opérations qui se présenteraient. Il peut mettre en place une vraie stratégie de rotation de ses fonds propres.

- Il diminue son exposition au risque en misant sur plusieurs opérations plutôt qu’une seule.

- Il accroît, comme nous le verrons par la suite, son retour sur fonds propres.

Reprenons le même schéma que précédemment en imaginant que le promoteur fasse appel au crowdfunding immobilier en sollicitant immocratie et emprunte à des investisseurs particuliers 80% des fonds propres exigés par la banque. Et ce, à un taux de l’ordre de 15%.

L’effet le plus visible et le plus immédiat de ce recours au crowdfunding est une baisse de sa marge. Dissuasif ? Et bien non car le promoteur est clairement gagnant avec ce montage financier. Certes, sa marge baisse quelque peu mais il a surtout divisé sa mise de fonds par 5 et optimisé ainsi son retour sur investissement : X2 sans crowdfunding, X4,7 avec crowdfunding.

Sans compter que les fonds qu’il n’a pas eu à immobiliser grâce au crowdfunding vont lui servir à initier d’autres projets, chose qu’il n’aurait pu faire autrement.

Schéma simplifié de l’effet de levier avec crowdfunding

Ce double effet de levier explique les raisons de ces rentabilités aussi élevées. Rien n’est nouveau, les opérateurs ont toujours travaillé ainsi avec quelques gros investisseurs privés. Ce qui l’est, c’est l’accessibilité des petits investisseurs à ce type d’investissement, rendue possible par le crowdfunding qui en a réduit le ticket d’entrée.

Des rentabilités élevées à la mesure des risques pris

Bien entendu, ces rentabilités ne sont pas garanties. De nombreux paramètres peuvent les faire varier : un retard de chantier, une hausse du coût des travaux, des prix de vente finalement moins élevés que prévus, un rythme de vente plus mou qu’escompté, … Outre ces risques immobiliers, le crowdfunding, comme support d’investissement, présente un risque de perte totale ou partielle des montants investis et un risque d’illiquidité. L’investisseur est donc invité à ne pas investir de l’épargne qui pourrait être éventuellement nécessaire à court ou moyen terme

C’est pourquoi immocratie sélectionne avec la plus grande rigueur les opérations qu’elle met à disposition de sa communauté d’investisseurs et négocie, pour eux, un niveau de rentabilité à la hauteur des risques encourus.

En conclusion, ce niveau de rentabilité offert par les opérateurs immobiliers aux investisseurs n’a rien d’étonnant. Simplement, seuls de gros investisseurs (family office, fonds de placement, clubs deal, …) finançaient jusqu’à présent les opérateurs. Le crowdfunding permet aujourd’hui aux petits investisseurs de se positionner sur ces opérations et donc de bénéficier des mêmes niveaux de rentabilité*.

* Les rentabilités annoncées sur les plateformes de crowdfunding ne sont en aucun cas garanties. Les investissements proposés comportent un risque de perte totale ou partielle des montants investis et un risque d’illiquidité.